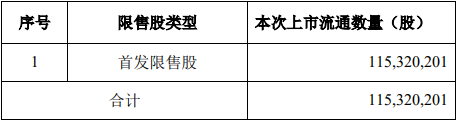

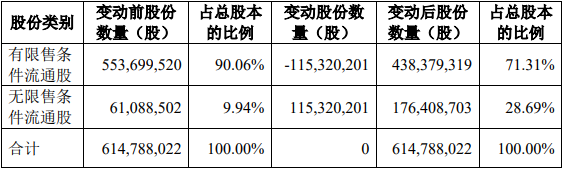

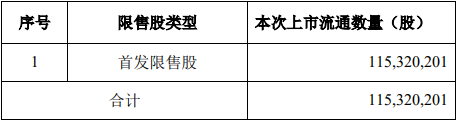

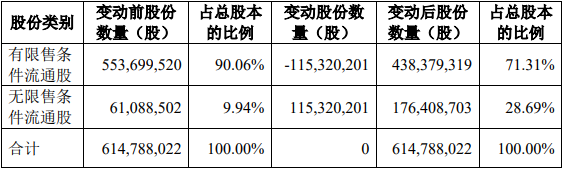

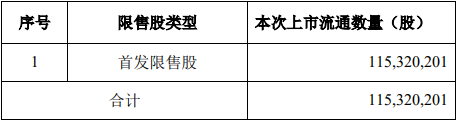

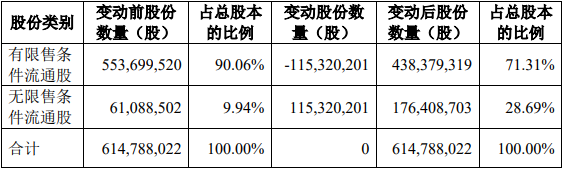

中国经济网北京3月29日讯 海通发展(603162.SH)近日发布首次公开发行部分限售股上市流通公告。公告显示,本次上市流通的限售股为海通发展首次公开发行限售股,锁定期为自该公司股票上市之日起12个月。本次限售股上市流通数量为115,320,201股,全部为首发限售股份,上述限售股将于2024年3月29日上市流通。

经中国证券监督管理委员会《关于核准福建海通发展股份有限公司首次公开发行股票的批复》(证监许可〔2023〕304号)核准,海通发展首次公开发行人民币普通股(A股)股票41,276,015股,每股面值为人民币1.00元,发行价格为每股人民币37.25元,并于2023年3月29日在上海证券交易所上市。首次公开发行后,海通发展总股本412,760,150股,其中有限售条件流通股371,484,135股,占公司总股本的90%。

海通发展于2023年3月29日在上交所主板上市,发行数量为41,276,015股,发行价格为37.25元/股,保荐机构(主承销商)为中信证券股份有限公司,保荐代表人为许阳、陈拓。

海通发展近日披露的2023年年度报告显示,报告期内,该公司2023年实现营业收入17.05亿元,同比下降16.65%;实现归属于上市公司股东的净利润1.85亿元,同比下降72.44%;实现归属于上市公司股东的扣除非经常性损益的净利润1.76亿元,同比下降73.68%;经营活动产生的现金流量净额为2.00亿元,同比减少74.94%。

海通发展首次公开发行股票募集资金总额为153,753.16万元,募集资金净额为142,793.20万元。海通发展于2023年2月23日披露的招股说明书显示,该公司拟募集资金142,793.20万元,计划用于超灵便型散货船购置项目、信息化系统建设与升级项目、补充流动资金。

海通发展首次公开发行股票的发行费用总额(不含税)为10,959.96万元,其中,承销及保荐费用8,656.42万元。

中国经济网北京3月29日讯 海通发展(603162.SH)近日发布首次公开发行部分限售股上市流通公告。公告显示,本次上市流通的限售股为海通发展首次公开发行限售股,锁定期为自该公司股票上市之日起12个月。本次限售股上市流通数量为115,320,201股,全部为首发限售股份,上述限售股将于2024年3月29日上市流通。

经中国证券监督管理委员会《关于核准福建海通发展股份有限公司首次公开发行股票的批复》(证监许可〔2023〕304号)核准,海通发展首次公开发行人民币普通股(A股)股票41,276,015股,每股面值为人民币1.00元,发行价格为每股人民币37.25元,并于2023年3月29日在上海证券交易所上市。首次公开发行后,海通发展总股本412,760,150股,其中有限售条件流通股371,484,135股,占公司总股本的90%。

海通发展于2023年3月29日在上交所主板上市,发行数量为41,276,015股,发行价格为37.25元/股,保荐机构(主承销商)为中信证券股份有限公司,保荐代表人为许阳、陈拓。

海通发展近日披露的2023年年度报告显示,报告期内,该公司2023年实现营业收入17.05亿元,同比下降16.65%;实现归属于上市公司股东的净利润1.85亿元,同比下降72.44%;实现归属于上市公司股东的扣除非经常性损益的净利润1.76亿元,同比下降73.68%;经营活动产生的现金流量净额为2.00亿元,同比减少74.94%。

海通发展首次公开发行股票募集资金总额为153,753.16万元,募集资金净额为142,793.20万元。海通发展于2023年2月23日披露的招股说明书显示,该公司拟募集资金142,793.20万元,计划用于超灵便型散货船购置项目、信息化系统建设与升级项目、补充流动资金。

海通发展首次公开发行股票的发行费用总额(不含税)为10,959.96万元,其中,承销及保荐费用8,656.42万元。

海通发展2024年3月22日披露关于2023年度利润分配及资本公积转增股本预案的公告。公司拟向全体股东每股派发现金红利0.15元(含税)。截至2023年12月31日,公司总股本614,788,022股,以此计算合计拟派发现金红利92,218,203.30元(含税)。本年度公司现金分红比例为49.84%。公司拟以资本公积转增股本方式向全体股东每10股转增4.80股。截至2023年12月31日,公司总股本614,788,022股,转增完成后,公司的总股本为909,886,272股。

海通发展2023年5月18日披露2022年年度权益分派实施公告,本次利润分配及转增股本以方案实施前的公司总股本412,760,150股为基数,每股派发现金红利0.20元(含税),以资本公积金向全体股东每股转增0.48股,共计派发现金红利82,552,030元,转增198,124,872股,本次分配后总股本为610,885,022股。

|股市聚焦

|股市聚焦