据悉出门问问港股打新超常火爆,目前已超80倍覆盖。有消息称,国际发售部分同样场面火爆,路演阶段,机构投资者热情高涨,寻求“预定份额”。

在即将进行的首次公开募股(IPO)中,出门问问计划发行总共 84,568,000 股,发售价不超过每股 4.10 港元,其中 76,111,000 股将面向国际投资者进行发售,剩余的 8,457,000 股将在香港市场公开发售。

“AIGC第一股”让港交所重新掀起打新狂热。

大模型赛道第一家上市公司来了?

投资方阵容上,出门问问已涵盖了 SIG 海纳亚洲、谷歌、红杉中国、歌尔股份、真格基金、圆美光电等投资方。除此之外,还得到了两大地方的国资支持:中关村国际有限公司、南京经开聚智科创投资合伙企业,作为基石投资者参与了本次发行。

出门问问港股上市意义颇重:带着 “AIGC 第一股” 的光环可能获得市场估值溢价,也为后续国内大模型企业赴港上市定了调。

据悉,本次 IPO 募集所得资金净额的约8成都将用于继续打磨大模型的能力、推出更符合市场和用户需求的产品。

整体上看,出门问问的商业模型包含三层。

在底层,利用此前的积累,构建自己的大模型底座。2020 年,出门问问推出自主研发的通用大模型 “UCLAI”,该模型后于 2023 年升级为多模态大模型「序列猴子」。「序列猴子」以语言为核心的能力体系涵盖 “知识、对话、数学、代码、思维链、规划” 六个维度。基于这个大模型底座,出门问问以 AI CoPilot 的产品形式面向企业和个人提供产品解决方案,主要服务内容创作者与中小企业。

已连续两年盈利的大模型公司

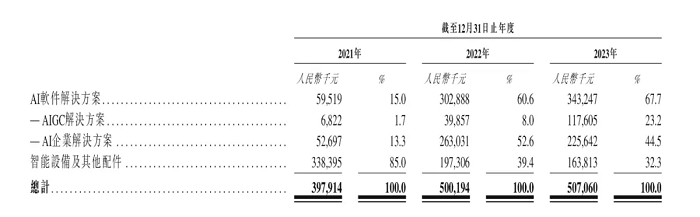

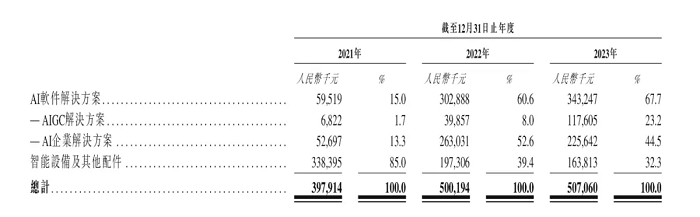

财务数据方面,2021 年至 2023 年,出门问问的营收分别为 3.98 亿元、5.00 亿元和 5.07 亿元;毛利率分别为 37.5%、67.2% 和 64.3%。

据悉出门问问港股打新超常火爆,目前已超80倍覆盖。有消息称,国际发售部分同样场面火爆,路演阶段,机构投资者热情高涨,寻求“预定份额”。

在即将进行的首次公开募股(IPO)中,出门问问计划发行总共 84,568,000 股,发售价不超过每股 4.10 港元,其中 76,111,000 股将面向国际投资者进行发售,剩余的 8,457,000 股将在香港市场公开发售。

“AIGC第一股”让港交所重新掀起打新狂热。

大模型赛道第一家上市公司来了?

投资方阵容上,出门问问已涵盖了 SIG 海纳亚洲、谷歌、红杉中国、歌尔股份、真格基金、圆美光电等投资方。除此之外,还得到了两大地方的国资支持:中关村国际有限公司、南京经开聚智科创投资合伙企业,作为基石投资者参与了本次发行。

出门问问港股上市意义颇重:带着 “AIGC 第一股” 的光环可能获得市场估值溢价,也为后续国内大模型企业赴港上市定了调。

据悉,本次 IPO 募集所得资金净额的约8成都将用于继续打磨大模型的能力、推出更符合市场和用户需求的产品。

整体上看,出门问问的商业模型包含三层。

在底层,利用此前的积累,构建自己的大模型底座。2020 年,出门问问推出自主研发的通用大模型 “UCLAI”,该模型后于 2023 年升级为多模态大模型「序列猴子」。「序列猴子」以语言为核心的能力体系涵盖 “知识、对话、数学、代码、思维链、规划” 六个维度。基于这个大模型底座,出门问问以 AI CoPilot 的产品形式面向企业和个人提供产品解决方案,主要服务内容创作者与中小企业。

已连续两年盈利的大模型公司

财务数据方面,2021 年至 2023 年,出门问问的营收分别为 3.98 亿元、5.00 亿元和 5.07 亿元;毛利率分别为 37.5%、67.2% 和 64.3%。

出门问问在 2022 年就已实现扭亏为盈,连续 2 年盈利,营收 10 个亿。换言之,出门问问已然是一家自主盈利的大模型公司。

从收入构成来看,AI 软件的收入从 0.60 亿元以 140% 的复合年增长率增至 3.43 亿元,对应的收入占比则从 2021 年 15.0% 大幅上升至 67.7%。

AI 软件的收入又可分为 AIGC 解决方案收入和 AI 企业解决方案收入。其 AIGC 解决方案自推出以来,吸引了约 84 万名付费用户,累计产生了超过 100 万笔的付款交易。

出门问问的 AI 软件业务也呈现不错态势,在 2021 年至 2023 年期间实现从 0.60 亿元至 3.43 亿元的增长。AI 软件的收入占比也从 2021 年的 15% 大幅上升至 2023 年的 67.7%。特别是 AIGC 解决方案,其带来的收入在这两年间实现了从 682.2 万元增长至 1.18 亿元的飞跃,复合年增长率超过了 300%。

在这背后,出门问问近三年研发支出分别为 9150 万元、1.19 亿元和 1.55 亿元,研发费用率数字也在逐年提升。

出海先行者的全球化布局

2023年下半年至今,“出海”成为大批中国AI创业者的发展趋势。出门问问在团队、股东、产品、渠道等多方面均具有国际化基因,出海一直是其核心战略之一。

在团队方面,出门问问创始人李志飞出身美国约翰霍普金斯大学语言与语音处理实验室(CLSP),是前Google总部科学家、自然语言处理及人工智能专家,也是世界主流机器翻译开源软件Joshua主要开发者。

李志飞在组建出门问问团队时,注重国际化人才招募。据悉,出门问问在创立之初,便吸引了大量谷歌、微软的工程师加入,后来被冠以“美国名校收集器”的称号。目前,出门问问的全球员工中有61.9%是研发人员,绝大部分拥有海外名校背景。

出门问问很早就拥有了一支经验丰富的全栈式AI国际化团队,是业内少有兼具研发、产品、品牌、电商、销售、toB解决方案能力于一身的全球化创业公司,且拥有以解决方案为导向的全球研发架构。

出门问问的股东也呈现国际化,此前获得红杉资本、真格基金、SIG海纳亚洲、谷歌等国际知名机构的投资。其中,谷歌“陪伴”出门问问已有近十年。

此外,英伟达是出门问问在AIGC领域的深度合作公司,双方在3D数字人方面的合作成果,在不久前的GTC2024盛会上发布。

|商业要闻

|商业要闻